本文首发于《清华金融评论》

顺差收支格局延续 短期资本外流加剧

张明

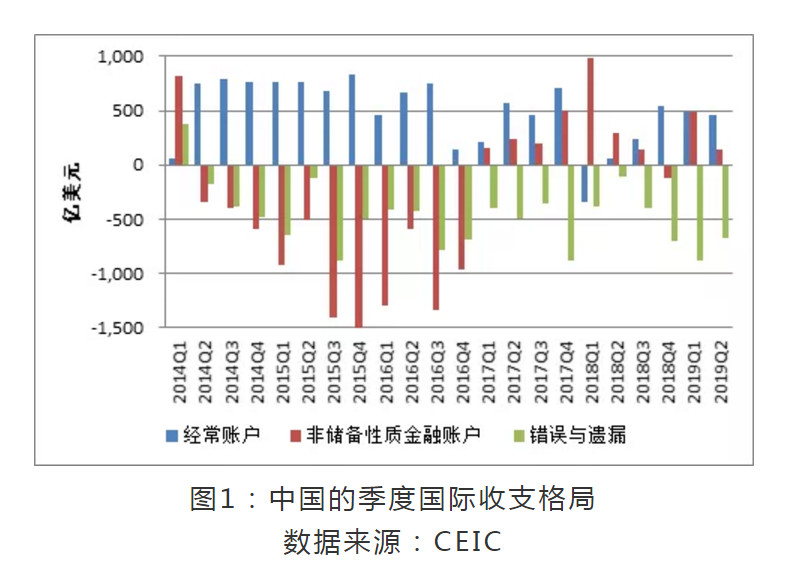

2019年9月底,国家外汇管理局发布了2019年第二季度中国国际收支的详细数据。2019年上半年中国国际收支大致体现出两个特征:特征之一是经常账户与非储备性质金融账户呈现出持续双顺差的格局;特征之二是地下渠道的资本外流规模显著放大。

2019年第一、二季度,中国经常账户顺差分别为490与462亿美元,显著高于2018年同期的-341与53亿美元。2019年上半年中国经常账户顺差之和也要比2018年下半年高出173亿美元。与2018年上半年相比,2019年上半年中国的货物贸易顺差更高(高出600亿美元),同时服务贸易逆差更低(低出180亿美元)。与2018年下半年相比,2019年上半年货物贸易顺差虽然减少了246亿美元,但服务贸易逆差却收缩了157亿美元,而且初次收入项由负转正。

在2019年年初,很多分析人士认为2019年中国可能出现经常账户逆差。但从目前的情况来看,2019年中国经常账户出现逆差的概率依然较低。导致中国经常账户表现好于预期的主要原因有二:一是虽然出口增速由于全球经济增速放缓与中美贸易摩擦加剧而有所放缓,但进口增速的下降更快,结果导致货物贸易顺差不降反升。例如,2019年1至6月,中国出口额月度同比增速的均值为-0.2%,而进口额月度同比增速的均值为-4.2%,而2018年同期的出口与进口月度同比增速均值分别为14.3%与20.2%。因此,2019年1至6月的货物贸易顺差为1798亿美元,高于2018年同期的1353亿美元(商务部口径);二是随着外管局加强对服务贸易项下非法资本外流的监管,2019年中国服务贸易逆差的水平要显著低于2018年。

值得注意的是,2019年上半年中国延续了经常账户顺差固然是可喜的,因为这有助于人民币汇率的稳定。但进口增速的持续低迷意味着中国国内需求的疲弱,这也意味着2019年上半年的经常账户顺差有点衰退型顺差的意味,我们对此也不能过于乐观。

2019年一、二季度,中国非储备性质金融账户顺差分别为488与138亿美元,这虽然显著低于2018年同期,但却显著好于2018年下半年。从金融账户细项来看,与2018年下半年相比,2019年上半年中国的金融账户呈现出直接投资净流入有所上升、证券投资净流入有所下降、其他投资由大幅净流出转为小幅净流入的特点。

2016年,中国首次成为直接投资的净输出国。不过,随着中国政府加强对对外直接投资的监管,中国年度对外直接投资规模由2016年的2164亿美元下降至2017年的1383亿美元与2018年的965亿美元,中国在2017年与2018年重新成为直接投资的净输入国。2019年上半年,中国对外直接投资规模基本上与2018年持平。但2019年上半年中国外商直接投资规模要比2018年同期低437亿美元,不排除这在一定程度上受到了中美经贸摩擦加剧的负面影响。

2018年上半年、2018年下半年与2019年上半年中国证券投资净流入分别为713、354与230亿美元,呈现出持续下降态势。造成这一现象的主要原因,一是2019年上半年中国对外债券投资规模显著上升至337亿美元,高于2018年上半年的231亿美元已经2018年下半年的127亿美元;二是2019年上半年外国对华股权投资规模显著缩水(仅为72亿美元),显著低于2018年上半年的333亿美元以及2018年下半年的273亿美元。在2019年第二季度,外国投资者更是撤回股权投资131亿美元。外国对华股权投资规模的缩水,可能是由于中美贸易摩擦加剧降低了外国投资者的风险偏好所致。

2018年上半年与下半年中国其他投资项净流出分别为203亿美元与567亿美元,而在2019年上半年,中国其他投资项却出现了44亿美元的净流入。事实上,这也是为何2019年上半年中国非储备性质金融账户显著改善的主要原因。比较奇怪的是,在2019年上半年,中国居民与外国居民均出现了撤回其他投资的情况。例如,中国居民对外其他投资规模由2018年上下半年的803与1181亿美元转变为2019年上半年的-277亿美元,而外国居民对华其他投资规模则由2018年上下半年的600与614亿美元转变为2019年上半年的-233亿美元。这种在岸与离岸居民其他投资规模均出现逆转的现象,在十多年内尚属首次,因此值得我们持续关注。目前笔者就此尚未找到具有说服力的解释。这可能也与中美经贸摩擦加剧、全球不确定性上升所导致的国内外投资者风险偏好下降有关。

然而,2019年上半年中国国际收支数据中最值得我们担心与关注的,还是误差与遗漏项净流出规模的显著放大。2019年上半年,中国国际收支表中的误差与遗漏项净流出达到1553亿美元,创下历史新高(上一次的最高点是2016年下半年的1467亿美元)。

众所周知,在2015年811汇改之后,由于人民币兑美元贬值预期放大,导致中国出现较大规模的短期资本流出。而随着外管局从2016年起逐渐加大对资本流出的监管,资本流出的规模得到了遏制。例如,年度误差与遗漏净流出在2016年、2017年与2018年分别达到2295、2130与1602亿美元。然而,2019年上半年的误差与遗漏净流出基本上与2018年全年持平。

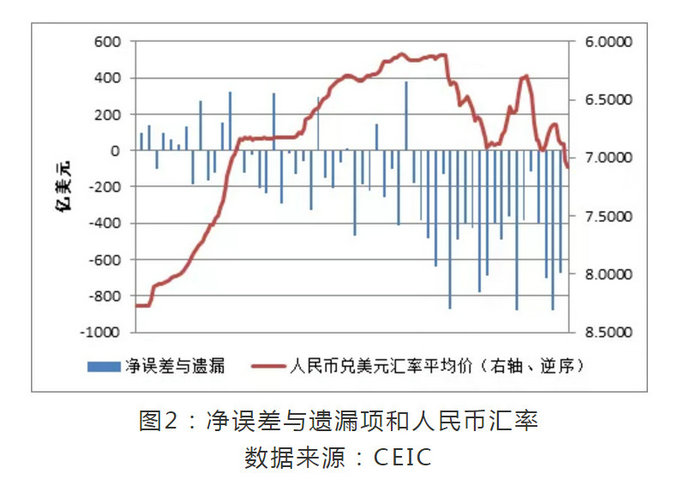

那么,是什么原因导致2019年上半年地下渠道资本外流创下历史新高呢?通常而言,人民币兑美元汇率贬值预期可能是驱动资本外流的重要原因。如图2所示,自2015年811汇改之后,在人民币兑美元汇率变动与误差与遗漏项净流出之间,似乎的确存在一定的正相关关系,但相关性似乎并不太强。笔者的计算表明,2019年第一季度与第二季度,人民币兑美元汇率中间价分别升值了1.9%与贬值了2.1%。不过,如果短期资本流动滞后于人民币汇率变动的话,那么2019年上半年错误与遗漏项资本外流加剧,则可能与2018年全年人民币兑美元汇率显著贬值有关。

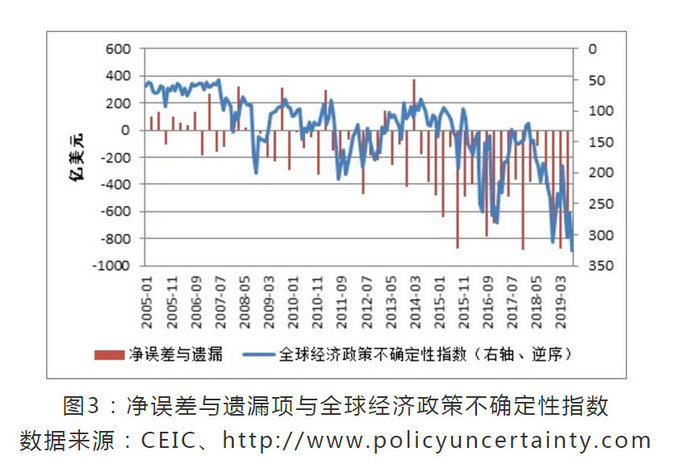

地下渠道资本外流加剧的另一个可能原因,则是国内外投资者风险偏好的下降与风险规避程度的上升。如图3所示,我们发现,在中国误差与遗漏项的资本净流动与全球经济政策不确定性指数方面,存在着较为明显的正相关。因此,全球经济政策不确定性在2019年上半年创出新高,的确可能是导致中国地下渠道资本外流加剧的重要原因。而导致全球经济政策不确定性持续上升的因素,则又主要包括中美经贸摩擦加剧、发达国家国内政治不确定性的上升以及中东地缘政治冲突的加剧。

展望2019年下半年,笔者认为,中国国际收支的可能格局是,经常账户继续保持顺差、非储备性质金融账户在小幅顺差与小幅逆差之间跳跃、错误与遗漏项继续面临较大规模的资本净流出。做出上述判断的主要依据包括:第一,全球经济增速与中国经济增速有望同步回落,中美经贸摩擦暂时不再加码,这可能导致中国进口增速弱于出口的格局继续维持,“衰退型顺差”得以持续;第二,全球经济政策不确定性指数有望保持在高位,特别是英国脱欧可能主导2019年年底的国际金融市场情绪,这意味着国内外投资者的风险偏好可能进一步下降;第三,人民币兑美元汇率仍将维持双向盘整态势,即使可能出现小幅反弹,反弹力度也不会太大,因此欧元对美元疲弱将会使得美元指数继续保持高位盘整态势。最后,一个不确定性是,如果人民币兑美元汇率企稳,在显著的国内外债券市场利差吸引下,外国投资者在2019年下半年可能显著增加对中国债市的投资,这将使得非储备性质金融账户继续维持小幅顺差。