国际大宗商品市场形势回顾与展望:平衡和调整

王永中 周伊敏

2017年7月至2018年9月期间,全球大宗商品市场经历了一波先大幅上涨、后快速下跌的震荡上行行情,整体价格上涨了9.0%。2017年7月至2018年5月下旬,全球经济复苏、石油减产、地缘政治风险上升、美国对伊朗原油和俄罗斯铝出口的制裁、中国削减煤炭产能、美国谷物种植减少等因素,导致大宗商品价格攀升20.1%;在2018年6-9月期间,受商品库存增加、中国环保停限产、中美贸易摩擦升级等因素的影响,大宗商品价格下跌了9.4%;2018年9月中旬至10月初,在能源商品价格强势上涨的带动下,大宗商品价格快速回升至2018年6月末的水平。带动大宗商品价格指数上涨的主要商品类别是能源、谷物和工业金属。2017年,中国进口的15种大宗商品的绝对价值额为3976亿美元,比上年增长40%,占全球进口份额为19.5%,上升2.0个百分点。预计大宗商品价格指数在2019年可能有小幅下调,但基本稳定,国际原油均价在2019年可能会处于65美元/桶左右的水平。

一、大宗商品市场总体状况

自2016年全球经济回暖以来,2017-2018年国际大宗商品价格整体呈现波动上行的走势,但明显低于2011年的峰值水平(见图1)。全球经济的整体复苏从需求侧拉动了大宗商品价格的上涨,而OPEC主导的石油减产、地缘政治风险的上升(如中东、委内瑞拉等)、美国对伊朗原油和俄罗斯铝出口的制裁、中国煤炭产能的削减、美国谷物种植的减少等因素抑制了产量,从供给侧助推了大宗商品价格的攀升。

2017年7月至2018年5月期间,全球大宗商品延续了上一年的上涨态势,大宗商品价格指数从2017年6月末的554.9点,攀升至2018年5月下旬的667.4点的阶段性峰值价位,上涨幅度达20.1%,约相当于2011年4月峰值水平的76.2%。2018年6月以来,受商品库存增加、中国环保停限产、贸易战特别是中美贸易摩擦升级等因素的影响,大宗商品价格一路绵延下行至9月初的605点左右,下跌幅度达9.4%,比2017年末的价位低3.3%,但仍比2017年6月末的水平高出9.0%,相当于2011年峰值的69.0%。2018年9月中旬至10月初,在能源商品价格强势上涨的带动下,大宗商品价格快速回升至640点,与2018年6月末的价格水平持平。

在上一期的报告中,我们准确预测了大宗商品价格在2017年下半年2018年初的稳定反弹,但没有预期到2018年6月以来大宗商品价格明显的向下调整过程(王永中,2017)。

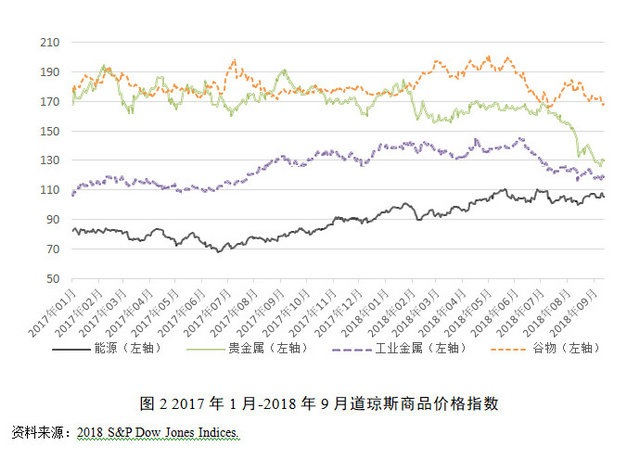

在2017年至2018年9月期间,不同类型的大宗商品价格指数出现明显的分化,带动大宗商品价格指数上涨的主要商品类别是能源、谷物和工业金属(见图2)。能源类商品通常是商品价格指数中的主要构成部分,能源价格在2017年上半年经历了一个短暂的波动下行之后,在当年下半年出现了强劲反弹,随后持续上涨。以石油和天然气为主的能源价格指数在2018年上半年上涨了10.3%。

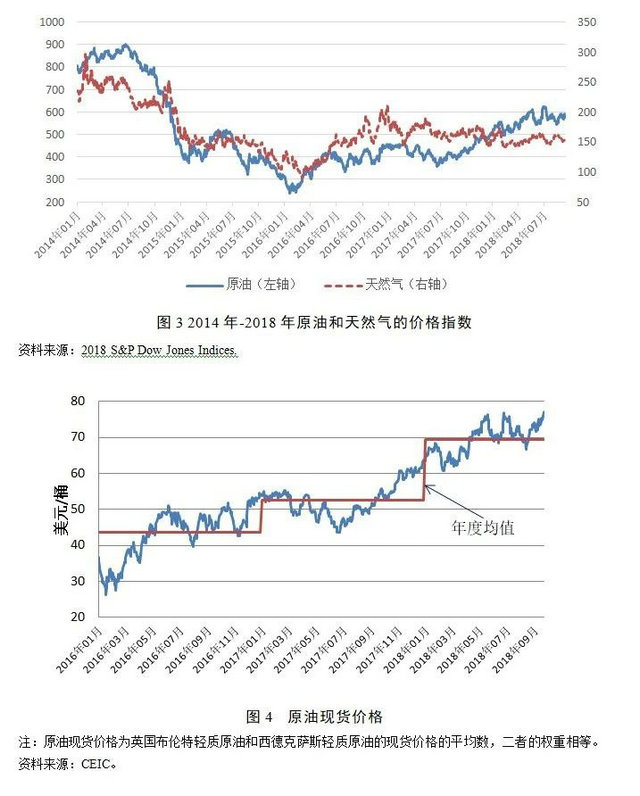

2017年7月以来,受需求拉动、OPEC和俄罗斯联合减产、委内瑞拉石油大幅减产和美国制裁伊朗等因素的影响,全球原油市场迎来了一波超级周期,原油价格一路飚涨(见图3、图4)。布伦特轻质原油的现货均价由2017年6月的低点43.5美元/桶,急剧攀升至2018年9月初的77.0美元/桶,上涨幅度高达77.0%。如图4所示,2017年,原油均价为52.5美元/桶,较2016年的价位上涨了20.7%。2018年前9个月,原油均价进一步涨至69.4美元/桶,比2017年全年的均价高出32.2%。这一结果与我们上期报告的预测差异较大,我们虽准确地预测了原油价格在2018年将会出现上涨,但低估了国际原油市场价格上涨的幅度,特别是低估了地缘政治风险上升和美国制裁伊朗对原油市场的影响(王永中,2017)。

在2018年第3季度,原油市场价格围绕70美元/桶的价格震荡波动。2018年8-9月期间,市场对于地缘政治风险的关注加剧,尤其是对美国重新制裁伊朗前景的担忧,导致原油价格加速上涨,布伦特原油价格由8月16日的69.2美元/桶升至9月24日的80.9美元/桶,上涨幅度达18.3%,WTI原油价格也由65.1美元/桶升至73.2美元/桶,涨幅为12.5%。

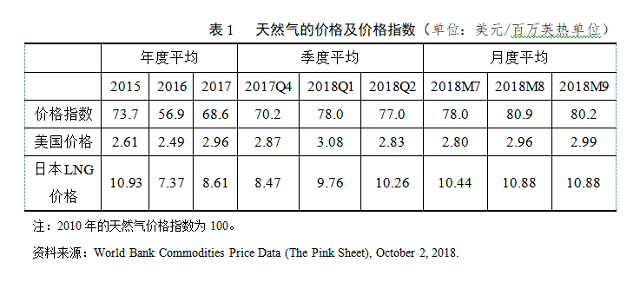

天然气平均价格在2017年上涨了21%,且在2018年一季度持续上涨了14%。原因在于,主要消费地区的冬季天然气消费增长强劲,导致全球天然气库存量下降。欧洲天然气价格上涨15%,至均价7.2美元/百万英热单位;由于对液化天然气(LNG )的强劲进口需求,向日本交货的天然气均价为9.8美元/百万英热单位;尽管天气寒冷、天然气库存降低,但美国天然气均价在3.1美元/百万英热单位。在2018年第2季度,天然气价格略有回落,价格指数下降了1.3%,但日本的LNG进口价格上涨了5.1%(表1)。

在2018年第3季度,天然气价格指数,以及美国的天然气和日本进口的LNG的价格均出现上涨。在传统的消费淡季,天然气价格通常会因取暖需求下降而下跌,但在2018年却出现了“淡季不淡”的现象。究其原因主要有:一是原油价格上涨,导致与原油价格挂钩的日本LNG价格、欧洲天然气价格上涨;二是全球能源转型加快导致各国对天然气这一清洁能源的需求增加;三是中国北方“煤改气”的推进和储气设施建设的完善,中国在淡季对天然气的储备需求上升,以缓解冬季的“气荒”问题。

农产品整体价格在2017年下半年到2018年上半年期间大幅上涨,但在2018年第3季度震荡下行。2018年第1季度,农产品整体价格上涨了4%,为近两年来最大的季度涨幅,其中谷物价格指数由2018年1月的174上涨至3月的190,上涨幅度为9%,该轮上涨主要驱动因素是美国谷物(特别是玉米和小麦)种植的减少和拉尼娜现象引起阿根廷大豆减产。农产品价格上涨趋势一直延续到2018年年中,期间食用油价格(如棕榈油和菜籽油)经历了大幅下跌;茶叶价格下降被可可价格上涨所抵消,以至于饮料价格指数基本持平;棉花价格的大幅上涨带动原材料价格指数上升。谷物价格在2018年6月出现大幅下跌,价格指数由5月末的高点199.4跌至月末的169.3,在一个月之内的跌幅高达15.1%,在7月份有所回升(最高点冲至182),但在8-9月再次下滑,价格指数降至168。

工业金属价格指数在2017年至2018年上半年期间上涨幅度超过四分之一,但在2018年第3季度下滑至2017年中的水平。在2018年中前,工业金属价格指数之所以出现了大幅度上涨,主要可归结为强劲的全球需求和供应障碍。中国政府削减了铝和钢等金属的产量,以达到减少污染的目标,推动了工业金属价格上涨。美国对俄罗斯最大的铝生产商(占全球供应量的6%以上)实施制裁[1],导致4月份铝价格飙升,达到七年来的最高水平。而且,由于市场担心美国对俄罗斯的制裁可能会扩大到其他俄罗斯金属生产商,导致镍价格也出现了上涨(俄罗斯占全球镍产量的9%)。工业金属价格在2018年2-3月期间出现短暂下跌,主要原因在于中美贸易磨檫升级、工业金属库存增加和中国的消费疲软。一方面,中国在全球金属市场中发挥关键作用,其消费份额超过50%。随着中国经济的转型和减速,其对金属需求的增长将显著放缓。另一方面,中美贸易关系紧张局面加剧,引发市场对于中国经济发展前景的担忧,进而对金属需求产生较大负面影响。

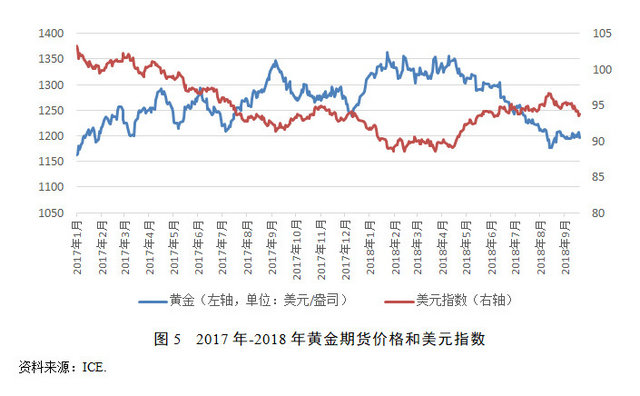

贵金属价格指数在2018年第1季度经历了一个短暂的反弹,随后一路持续下跌,尤其在2018年第3季度,下跌幅度超过20%。2017年,贵金属价格指数整体小幅度上涨,价格指数由1月的168上升至12月底的174,上涨了3.6%。2018年第1季度,预期通货膨胀率上升、地缘政治紧张局势加剧以及美元走软,致使贵金属投资需求增加,导致贵金属价格指数继续上涨了4%。在2018年第3季度,美联储加息和美元升值,导致贵金属价格指数大幅下跌,由7月5日的168.7 降至9月11日的126.3,下跌幅度达24.9%。

黄金价格在2018年第1季度上涨了4%,均价达1329美元/盎司。黄金是以美元定价的,由于第1季度美元走势相对稳定,从而黄金价格也维持在稳定的区间(见图5)。2018年4月至8月期间,黄金价格一路下跌,有两个方面的原因:一是美元指数一路走强,由89升至96,升幅达8%,黄金价格随之出现明显的下跌,由1346.8美元/盎司降至1176.5美元/盎司,降幅约为13%。二是黄金实体市场供需宽松,在供给端,全球金矿实现连续第九年的供应攀升,除中国外所有主要地区都有增长;在需求端,印度黄金进口在第1季度急剧下降,而印度占全球黄金消费的份额超过四分之一。在此期间,铂金价格上涨了6 %,主要由于投资需求的增加以及对南非供应收紧的预期。受柴油汽车销量下降的影响,铂消费需求下降(汽车催化剂需求是铂消费的最大组成部分),铂金价格存在着下行的压力。白银的投资需求相较于黄金和铂金而言较弱,但由于白银产量下降,白银价格出现小幅上涨。一半以上的白银消费用于工业用途(如光伏和电子行业),投资者担心中美贸易争端对工业活动产生负面影响,导致白银价格的下跌压力增大。

二、石油的实际供需情况

随着全球经济回暖,全球石油市场需求呈现加速上涨的趋势。2016年、2017年全球石油日均需求量分别为9640万桶、9780万桶,增长速度依次为1.15%和1.45%。2018年上半年,全球石油需求增长减缓。2018年第1季度的全球石油日均需求量为9830万桶,比2017年日均需求量增长了0.5%,而第2季度的需求量回升至9870万桶,比2017年增加了0.9%(见表2)。根据国际能源署2018年8月发布的《石油市场月报》(OilMarket Report)预测,在全球经济复苏的带动下,2018年全球石油日均需求的增长量预计为140万桶,与2017年的增量持平,2019年日均需求增长量小幅上涨至150万桶,从而,2018年、2019年全球石油平均日需求量将分别达9920万桶、10070万桶,年均增速依次为1.43%、1.51%(IEA,2018)。全球石油需求增长在2018年第2季度增长减缓,日均石油需求量比2017年全年增长90万桶,年增长率为0.92%。

2018年上半年,全球石油日均需求相比2017年增长量为70万桶,其中OECD国家贡献了10万桶/日的增量,对石油需求增长做出积极贡献;非OECD国家需求增长60万桶/日,仍是推动需求增长的主力。全球石油需求增长主要由新兴经济体驱动,亚洲国家需求的增长,弥补了拉丁美洲需求的小幅下降和中东、非洲需求增长的停滞。如表2所示,2017年、2018年上半年,非OECD国家的石油日均需求量分别为5050万桶、5110万桶,相比2016年4940万桶的日均需求量,依次增加了110万桶、60万桶,而2016年日需求增加量为70万桶。2018年,非OECD国家的石油需求总体上呈现增长放缓的态势,第1、2季度的日需求增量分别为0万桶、120万桶,而第3、4季度的增量预计分别为10万桶、30万桶。其中,中国今年经济增速有所放慢,但原油需求增长仍然强劲。2017年和2018年上半年,中国石油日均需求量依次为1260万桶和1295万桶,比上年分别增加60万桶、95万桶,而2018年第3、4季度预计将分别增加30万桶、80万桶。

2018年上半年,全球石油需求增长减缓主要源自于拉美和中东地区的需求疲软。拉美地区在前两个季度的日均石油需求量分别为630万桶和640万桶,低于其2017年的日均石油需求量(650万桶/日)。巴西上半年的日均石油需求量低于2016年和2017年的水平,尽管6月份其对柴油、液化石油气、燃料油、煤油的需求强劲增长,然而,这一增长被疲软的汽油需求所部分抵消,主要原因在于增加使用乙醇作为替代燃料。中东地区日均石油需求量在第1季度出现了大幅下降,相较于2017年850万桶/日的需求量,2018年第1季度和第2季度的需求量分别为800万桶/日和850万桶/日。2018年上半年,沙特阿拉伯石油需求同比下降了约4%,这主要是由于原油直接使用量和工业部门柴油消费量的下降,以及天然气替代的因素。伊拉克、卡达尔也出现了石油需求萎缩,但阿联酋和科威特的石油需求均稳定增长。

2017年以来,由于OPEC和俄罗斯等产油国进行减产,全球原油供给增速下降,原油供求关系趋于紧张,甚至出现供给小于需求的状况。如表2所示,2017年全球日均石油供给量达9740万桶,比2016年增加50万桶,供给过剩量由2016年的60万桶下降至2017年的-40万桶。2018年第1季度,全球日均石油供给量为9830万桶,比2017年增加90万桶,供给过剩量下降至0万桶。2018年第2季度的原油产量比2017年增加140万桶/日,供给短缺的状况逐渐好转,市场继续维持供需持平。

对表2数据的简单测算发现,2017年全球石油供给增长全部来源于北美和前苏联地区,其他地区的石油供给均呈下降状态。其中,北美和前苏联的日均产量分别增加80万桶、10万桶,而亚洲地区和中东地区的石油日均产量分别下降20万桶、10万桶;OPEC国家石油日均总产量减少了30万桶。2018年上半年,全球石油日均产量供给量增加了115万桶,其中,北美、前苏联、中东、非洲的石油供给增长量分别为160万桶、15万桶、5万桶、5万桶,而OPEC、欧洲、亚洲的产量分别下降40万桶、20万桶、20万桶。显然,北美等地的原油产量上升不仅抵消了OPEC原油产量的减少,而且改变了供给小于需求的状况,维持了供需持平。

未来,若OPEC主导的减产协议能继续保持,全球石油供给是否实现增长将完全取决于北美和前苏联地区。在2018年第3、4季度,北美日均石油供给量相比于上年将分别增长180万桶、230万桶,前苏联地区的日均石油供给量将分别上升30万桶、20万桶,而亚洲的日均石油供给量预计将下降30万桶,其中中国的日均石油供给量将下降10万桶。2019年,北美的日均石油产量预计将增加至2360万桶,苏联、拉美地区的原油供应预计分别增加到1480万桶、490万桶,而亚洲的石油供应将减少50万桶,其中中国的石油供应将减少20万桶。

三、中国需求

中国是国际大宗商品最大的需求者,对国际大宗商品的供需和价格产生着重要影响。就表3所列的15种主要大宗商品而言,中国在2017年的进口额为3976亿美元,比2016年增加了926亿美元,约占世界各国对这15类商品进口总额的21.7%。与2016年相比,中国的进口份额上升了2.5个百分点(见表3)。

需要指出的是,中国进口的大宗商品价值量的上升,既有大宗商品价格上涨的因素,又有进口商品绝对数量增加的因素。2017年中国进口的大宗商品绝对数量有增有减,但总体呈稳定增长的态势。就10种大宗商品而言,中国2017年的总进口数量比上年增加了12134万吨,增长了7.65%,其中,铁矿石、原油、铝矿石、镍矿石、锌矿石、大豆、稻谷、橡胶的进口量分别增加5074万吨、3846万吨、1674万吨、292万吨、44万吨、1161万吨、43万吨、29万吨,而铅矿石、氧化铝等的进口量依次下降了13万吨、16万吨。

中国需求对国际大宗商品市场影响最大的当属金属矿石市场,尤其是镍矿石、铝矿石和铁矿石市场。中国对这三类金属矿石的进口额占全球进口总额的比例均超过了60%。同时,中国2017年对铜及制品、铅矿石的进口量占世界进口总量的比例也均接近30%,对锌矿石的进口份额接近20%。

2017年,中国的镍矿石进口量达20.78亿美元,占全球镍矿石进口总量的比例为70.2%,比2016年的进口比例上升了11.7个百分点。中国对铁矿石的进口不仅份额高,而且规模巨大。2017年,中国进口的铁矿石规模高达765亿美元,占世界铁矿石进口总额的69.4%。中国对金属矿产品的需求均出现了不同程度的增加。例如,中国对铁矿石、铝矿石、氧化铝、铅矿石、锌矿石的进口价值分别比上年增长了1.1%、5.9%、1.7%、1.6%、2.5%,其占全球的进口份额依次上涨了10.4、5.0、1.9、1.9、5.1个百分点。

2017年,中国在国际金属矿石市场获得了较有利的贸易条件[2]。对于表3所列的金属矿石而言,中国进口价值的份额均低于进口数量的份额,即中国对各类金属矿石所支付的进口价格均低于国际市场的平均价格。以铁矿石为例,2017年中国进口的价值、数量份额分别为69.4%、79.9%,价值份额与数量份额之间的比率为0.87,从而中国所支付的铁矿石进口价格相当于国际市场平均价格水平的87%。铁矿石的进口价格低于国际市场水平,可能主要来源于国际铁矿石市场供给过剩,中国作为最大的买家可以获得价格折扣。

中国对国际农产品市场也有重大影响,尤其是在大豆和原木市场上。中国的大豆进口规模及其占全球大豆进口总额的比例从2002年以来一直处于上升状态。2017年,中国进口大豆的规模达397亿美元,占全球大豆进口总额的份额为68.7%,比2016年上升了5.6个百分点。不过,中国作为最大进口国的地位并未为其在大豆市场上争取到非常优惠的贸易条件,2017年中国大豆进口的价值份额与数量份额的比率依然维持在0.95的水平。中国在原木市场的进口价值份额逐年上升,由2013年的48.5%攀升至2014年的54.5%,2017年进一步升至59.9%。中国的稻谷、棉花进口价值份额分别提高了2.8、4.4个百分点。中国2017年对橡胶的进口价值份额上升了2.4个百分点,数量份额上涨了10.5个百分点。

中国对国际粮食市场的影响较小,粮食进口份额不高,表明中国粮食的自给自足程度较高。2017年,中国对谷物(包括小麦、大麦、燕麦、玉米、稻谷和高粱等)的进口规模为67亿美元,占全球谷物进口的份额为7.8%,比2016年仅增长了1.1%。其中,中国2017年进口稻谷的规模为21亿美元,进口份额为14.3%,比上年提高了2.8个百分点。2017年中国在稻谷和橡胶市场的进口贸易条件出现了显著的改善,进口的价值份额与数量份额的比率分别为0.85、0.75。这一改善主要是由市场价格因素导致,中国议价能力在其中发挥的作用仍然有限。

原油是中国进口规模最大的大宗商品。中国进口原油的数量逐年增长,占世界石油进口份额不断上升,已成为稳定的第一大原油进口国。2017年,中国进口原油1638亿美元,比上年增加472亿美元,进口数量比上年增加3845万吨,达41946万吨,占全球石油进口的价值、数量份额都为19.5%,与上年相比,价值份额上涨2个百分点,数量份额上升1.7个百分点。2017年,中国原油进口价值的份额与进口数量份额相同(均为19.5%),即中国对原油所支付的进口价格与国际市场的平均价格基本持平。

四、货币金融因素

在当前大宗商品市场金融化趋势日益增强的情形下,货币金融因素对大宗商品市场价格的运动产生重要影响。美元是世界储备货币,也是大宗商品的基础计价货币。美国的货币政策和美元汇率的变动将不可避免地对国际大宗商品价格产生影响。同时,在大宗商品定价权方面,期货市场的重要性远高于现货市场。

(一)货币因素的影响

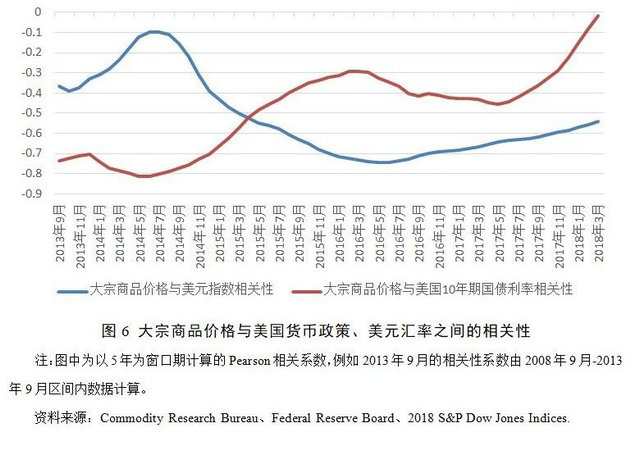

作为大宗商品的计价货币,美元指数与商品价格之间通常存在反比关系。当美元兑其他主要货币走强时,商品价格趋于下跌,而当美元兑其他主要货币贬值时,商品价格普遍走高。当美联储实行宽松货币政策时,较低的利率和美元指数将支持大宗商品价格上涨;当美联储采取紧缩的货币政策时,较高的美元汇率将对国际大宗商品的价格上涨具有抑制作用。现利用2008年9月-2018年3月的大宗商品价格与美国货币政策、美元汇率的相关数据,分析三者之间的相关关系及变化趋势。

我们用道琼斯大宗商品价格指数来代表大宗商品价格,用美国10年期国债的利率指标来代表美联储的货币政策变动,用美元指数来代表美元汇率指标。如图6所示,全样本区间内大宗商品价格指数与美元指数之间的相关性系数为-0.31,大宗商品价格指数与美国10年期国债利率之间的相关性系数为-0.51。从动态相关性来看,大宗商品价格指数与美国10年期国债收益率、美元指数之间的负相关性有减弱的趋势。整体而言,大宗商品价格指数与美国10年期国债收益率、美元指数呈负相关的关系。

2008年国际金融危机以来,大宗商品价格指数走势与美联储的货币政策、美元汇率呈现出较强的负相关性。美联储量化宽松和短期零利率政策推动了大宗商品价格在2009-2011年期间的大幅上涨。随着2011年美国经济的好转,大宗商品价格开始回落。当美联储在2014年结束量化宽松并于2015年开始加息时,美元兑其他货币升值,大宗商品价格走低。从2015年美国进入加息周期以来,美联储已加息8次(最近一次发生在2018年9月27日)。2018年的加息是在美元走强的背景下发生的,而之前的加息大多处于美元指数走低期间。2018年美联储加息和美元指数走强,对国际大宗商品的价格形成抑制作用。未来,美联储继续加息将进一步对大宗商品的市场价格施加下行压力。

(二)商品期货市场的影响

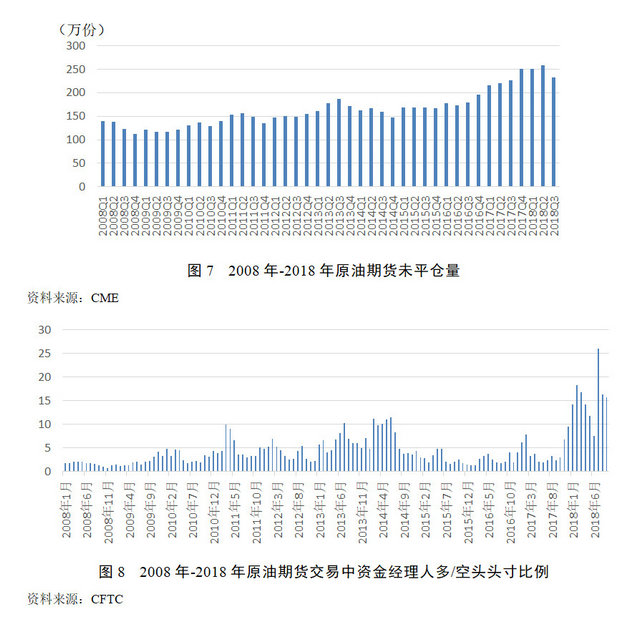

原油期货是大宗商品期货市场中交易最活跃的商品期货。我们现分析原油期货市场的投资状况对原油现货价格的影响。2017年-2018年第三季度,原油期货市场交易量显著上涨,尤其2017年上涨速度明显加快,为2008年金融危机以来最快增长期。根据芝加哥期货交易所(CME)数据,2017年全年原油期货未平仓合约量上涨了53万份,增幅为26%,而2008年至2016年的年均增幅仅为9%。2018年上半年,原油期货未平仓合约量上涨速度放缓,期间未平仓合约量增加了8万份,增幅为3%。2018年第三季度,原油期货未平仓合约量出现下降,较上一季度减少了26万份,但年9月未平仓合约量仍明显高于2017年的水平。

除市场交易活跃外,2017年以来原油期货市场看多情绪高涨。根据商品期货交易委员会(CFTC)公布的交易数据,资金经理人在原油期货中建立的多/空头头寸比例显著升高,尤其是在近期中东和北非的动荡期间,多头比重大幅增加。2018年8月,美国对伊朗恢复经济金融制裁,导致伊朗原油出口大幅缩减,加剧市场对原油供给不足的担忧,导致市场看多情绪高涨。此前一个月,原油期货交易中资金经理人建立的多/空头头寸比例达到26,为2008年以来的最高比例。期货市场看多情绪推高原油价格,一定程度上导致原油定价与基本面脱节,增大了短期内油价的波动。

五、国际大宗商品价格趋势展望

2017年全球经济整体复苏,导致全球大宗商品需求增长,拉动了大宗商品价格的上涨。在2017年至2018年上半年期间,道琼斯大宗商品价格指数上涨了18.4%,能源、工业金属的价格指数分别上涨了27.5%、31.6%。2017年,受经济结构调整和环境治理等因素的影响,中国进口的15种大宗商品的绝对价值额为3976亿美元,比上年上涨了40%,占全球的进口份额上升了2.0个百分点,达到19.5%。

全球大宗商品的需求取决于世界经济形势。根据IMF和OECD等国际组织的观点,2018-2019年,全球经济的增长已趋于稳定,但增长将更为不平衡,面临的风险也正在上升。欧元区、日本和英国的经济增长已开始放缓。受近期财政刺激措施的推动[3],美国经济增长预计将在短期内强势,在中期内放缓。在油价上涨和货币贬值压力增加的背景下,新兴市场的增长将更为不平衡。就总量而言,影响新兴经济体增长的向上和向下因素的作用,在很大程度上将相互抵消,从而,其经济增速将维持稳定。

根据IMF 2018年10月发布的《世界经济展望》报告,2018年全球经济增长率为3.7%,与2017年持平,其中发达经济体的产出增长率为2.4%,比上年提高0.1%,新兴经济体的产出增长率为4.7%,与上年持平;2019年,全球经济的复苏势头将继续保持平稳,经济增长率为3.7%,其中发达经济体下调至2.1%,新兴经济体继续保持在4.7%。OECD在2018年9月20日发布的全球经济预测报告中,以欧元区、日本、英国、巴西、沙特以及土耳其等国家的经济增长减缓为由,下调了2018年、2019年的全球经济增长率预测值至3.7%。受减税和提高公共开支等财政刺激措施的影响,美国经济预计将在短期内强劲增长,2018年经济增长率达2.9%,但增长势头将在中期放缓,2019年增速将下调至2.7%。中国2018年、2019年GDP增速预计分别为6.7%、6.4%。

关于国际大宗商品在2018-2019年的价格走势,世界银行和IMF均进行了预测。据世界银行的预测,能源的价格在2018年将继续增长19.9%,在2019年将出现0.4%的小幅下滑,其中原油的平均价格在2018年将上涨至65美元/桶,比2017年上涨23.1%,但2019年将保持在65美元/桶;非能源价格在2018年将上涨4.1%,2019年上涨0.3%,其中金属矿石价格在2018年将上涨11.2%,2019年下滑1.6%,黄金价格在2018年将上涨3.3%,2019年将下跌1.4%(见表4)。另据IMF的预测,2018年原油的年均价格(布伦特轻质原油、WTI轻质原油和迪拜法塔赫原油的价格的简单平均数)为69.38美元/桶,比2017年上涨31.4.0%,2019年原油的年均价格预计为68.76美元/桶,下降0.9%;非燃料商品的价格在2018年将上涨2.7%,在2019年将下降0.7%(IMF,2018)。

基于前文国际能源署、世界银行、IMF和OECD关于世界经济形势与国际大宗商品市场的预测,我们现从需求、供给、地缘政治和货币等视角,对2018-2019年国际大宗商品市场的走势作一个简要展望。

发达经济体和新兴经济体继续保有较为强劲的复苏动能,显然有利于维持大宗商品需求的稳定增长,但与此同时,全球经济增长的动能有所减弱,经济增长的分化和不平衡现象较为明显,对大宗商品需求增长的可持续性构成威胁。美国的贸易保护主义和中美贸易摩擦升级对于大宗商品需求增长形成较大的消极影响。中国是全球的加工基地和大宗商品的最大需求方,美国进口需求及其引致的外需下降,必然会削弱中国对大宗商品的需求。同时,中国的经济转型加快和环保措施的趋严,如北方冬天的限产停产、淘汰高污染的过剩产能,将会抑制其对工业金属和能源的需求。印度、东南亚等新兴经济体虽致力于发展制造业,但其增加的需求不可能弥补中国的需求放缓。因此,未来全球大宗商品需求增长将会放慢。

大宗商品的供给主要受产能和政策因素的影响。前些年,大宗商品价格的低迷,导致大宗商品出口国处于经济困境,大幅削减了对大宗商品领域的固定资产投资,这显然限制了大宗商品产能的扩张,有助于推动未来大宗商品价格的上涨。另外,环保标准更为严格也限制了大宗商品产能。例如,发达国家和近来的中国出于保护环境的考虑,关停了一些煤矿。

在大宗商品供给方面,最受瞩目的是原油供给变动。目前,全球原油市场形成了OPEC、俄罗斯和美国三足鼎立的供应格局。OPEC和俄罗斯等产油国的减产协议的执行效力与期限是影响全球原油供给的一个重要因素。尽管受到特朗普政府的压力,但OPEC和俄罗斯在短期内无意增加产量。对于沙特等产油国而言,80美元/桶的油价是一个舒适的价格,既可以为国内财政支出提供大量的石油美元,甚至可以为阿美公司的IPO创造一个理想的市场环境,又能被原油进口国所接受,不至于为可再生能源等替代能源的发展提供足够的动力。当然,油价上涨会鼓励北美的页岩油气和油砂厂商增加投资,导致非常规油气供给上升,进而对油价形成抑制作用。地缘政治也是影响国际油价的一个重要因素。美国重新制裁伊朗会对其原油的产量和出口构成极其严重的打击,但在欧盟、中国、俄罗斯等国不愿意配合的情形下,其效果尚存在不确定性。同时,需要警惕的一个后果是,如果美国能彻底阻止伊朗的石油出口,而伊朗在绝境之下被迫铤而走险,封锁霍尔木兹海峡,这将切断中东原油外输的主通道,显然会引发新一轮全球性石油危机,而原油价格会在数天内冲至每桶数百美元。另外,美国的经济制裁,也是委内瑞拉原油产量大幅下降的一个重要因素。

美元是大宗商品的计价货币,预测大宗商品价格走势需要考虑美元汇率的变化。美元汇率目前已处于高位,但在未来一年左右的时间内仍将维持强势地位,这将对大宗商品价格形成下行压力。原因如下:一是美国经济复苏势头强劲,美元作为避险货币的地位将进一步稳固;二是美国进入加息周期,美联储的加息和缩表将导致美元收益率上升,境外资本将会流向美国;三是美国政府大幅减税,将会吸引制造业回流;四是美国页岩油气革命将导致能源独立,油气进口支出将大幅减少,有助于改善美国的贸易逆差问题。

综上所述,在2018-2019年期间,全球经济复苏动能强劲,虽对大宗商品价格构成支撑,但不平衡的全球增长和中美贸易摩擦的升级,难以保证大宗商品需求增长的稳定性和可持续性。中国的经济转型加速和冬季北方的停产限产,对其工业金属和能源需求增长形成抑制。大宗商品的供应扩张能力受到前期价格低迷时期投资不足的制约。全球原油供给受到OPEC和俄罗斯的减产协议的效力和期限、美国制裁伊朗油气出口的效果、美国页岩油气的供应弹性和运输能力等因素的影响。美联储加息和美国政府减税,有利于资本外流和美元升值,而强势美元将会抑制大宗商品价格的上涨。考虑到大宗商品价格指数在2018年6月以来已做了较大幅度的向下调整,预计其在2018年第4季度将处于底部盘整状态,并在2019年可能因需求趋缓而有小幅下调,但基本稳定。2018年第4季度,美国对伊朗石油出口的制裁,将会是投资者关注的焦点议题,国际原油油价将可能出现大幅震荡。2019年,全球经济不确定性风险上升导致原油需求不振,市场对地缘政治风险的担忧情绪将有所缓解,国际原油价格上涨动力不足,预计全年原油均价处于65美元/桶左右的水平。

[1]美国的制裁命令“美国人”停止与俄罗斯铝业的业务,并增加了对与该公司做生意的外国公司进行“二级制裁”的可能性。

[2]本文的贸易条件指中国进口的商品的价值份额(占该商品的世界进口总价值量的比例)与数量份额(占该商品的世界进口总数量的比例)的比率。在不考虑商品品质差异的条件下,若价值份额与数量份额的比率大于1,说明中国支付的进口商品的价格较高,进口贸易条件不利,反之,若比率小于1,则中国支付的进口商品价格较低,进口贸易条件有利。

[3]美国总统特朗普于2017年12月22日与2018年2月9日分别签署了2017年的减税和就业法案(TaxCuts and Jobs Act of 2017, TCJA)以及两党预算法案(Bipartisan Budget Act, BBA)。

参考文献

王永中:“全球大宗商品市场的回望与前瞻:巩固和反弹”,载张宇燕主编:《2018年世界经济形势分析与预测》,北京:社会科学文献出版社,2018年1月。

International Energy Agency, "Oil Market Report", August 2018.

International Monetary Fund, “Challenges to Steady Growth”, World Economic Outlook, October2018.

OECD, “High uncertainty weighing on global growth”, Interim Economic Outlook, September 2018.

OPEC, Monthly Oil Market Report, August 2018.

World Bank Group, "Oil Exporters: Policies and Challenges", Commodity Markets Outlook, April 2018.

(本文选自 《世界经济黄皮书:2019年世界经济形势分析与预测》。《世界经济黄皮书:2019年世界经济形势分析与预测》,张宇燕主编; 孙杰、姚枝仲副主编,社会科学文献出版社,2019年1月出版。)